Блог им. zzznth |Банк Санкт-Петербург: капитал банка сократился на 5 млрд!

- 27 ноября 2023, 14:30

- |

Собственные средства БСПб сократились на 5млрд за октябрь. Ужас-ужас — подумают люди и начнут продавать.

Однако, как я неоднократно уже писал, надо же помнить, что в октябре была выплата дивов на 8.5 млрд! Сиречь, финансовый результат месяца — весьма солидные 3.5 млрд

В прошлой заметке smart-lab.ru/blog/963359.php я опасался за торговые доходы (из-за валютных позиций). Однако, опасения, по-видимому, были напрасными. А ведь впереди самые мощные (для основного бизнеса) месяцы

- комментировать

- 1.8К

- Комментарии ( 18 )

Блог им. zzznth |Банк Санкт-Петербург. Сверяем показания

- 24 ноября 2023, 12:12

- |

- Чистый процентный доход составил 34.8 млрд рублей, в т.ч. 12.7 млрд рублей за 3К 2023 года;

- Чистый комиссионный доход составил 9.4 млрд рублей, в т.ч. 3.0 млрд рублей за 3К 2023 года;

- Чистый торговый доход составил 9.2 млрд рублей, в т.ч. 1.5 млрд рублей за 3К 2023 года;

- Выручка составила 54.0 млрд рублей, в т.ч. 17.4 млрд рублей за 3К 2023 года;

- Операционные расходы составили 18.3 млрд рублей; отношение издержек к доходам составило 33.8%; в т.ч. 6.3 млрд рублей и 36.3% за 3К 2023 года соответственно.

- Чистая прибыль составила 36.9 млрд рублей, что соответствует рентабельности капитала 31.2%, в т.ч. 8.5 млрд рублей за 3К 2023 года (рентабельность капитала 20.3%).

- На 1 октября 2023 года кредиты и авансы клиентам до вычета резервов составили 660.3 млрд рублей (+18.4% по сравнению с 1 января 2023 года).

( Читать дальше )

Блог им. zzznth |БСПб: новая реальность

- 25 октября 2023, 14:22

- |

Вообще, лучше конечно дождаться МСФО за 9 месяцев, но пока чем богаты — тому и рады.

По итогу 9 месяцев прибыль составила космические 37.45 млрд. И это при капитализации ~120 млрд!

Да, во многом это заслуга еще досанкционной эпохи. В прошлом обзоре я оценивал ожидаемые будущие прибыли как 15-20р на акцию за квартал. За 3q вышло 9.22 млрд, аккурат по верхней границе.

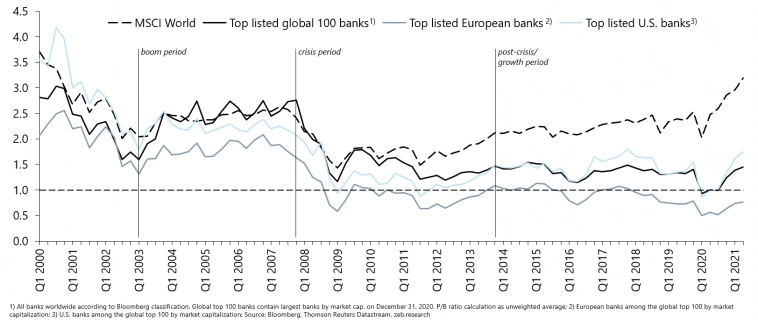

Показательно соотношение капитала банка и его капитализации. Каким может быть это соотношение я разбирал тут. Что же имеем тут? Капитал БСПб на 1 октября составлял 168.54 млрд, однако в октябре банк выплатил дивиденды на сумму в 8.5 млрд. Итого выходит, что капитал 160 млрд или 346 рублей на акцию. P/BV=0.75, очень дешево.

Впереди 4-й квартал. У банков, в частности у БСПб он исторически наиболее мощный (в основном благодаря декабрю). В хорошем сценарии могут заполучить годовую прибыль под 50 млрд… Однако на 24-й год я бы не стал так экстраполировать… Но в базовом сценарии ожидаю 30-40 млрд прибыли (за 24-й год). Что все еще оставляет банк дешевым по мультипликаторам.

( Читать дальше )

Блог им. zzznth |Потолок банковского сектора

- 12 сентября 2023, 17:44

- |

Вообще, физики (если что, сейчас речь про теоретическую физику, а не про физлиц) очень любят все обезразмеривать; неудивительно, что моим любимым мультипликатором для анализа банков является P/BV. Все-таки в банковском секторе фраза «деньги делают деньги» является уж совсем буквальной. Разумеется, нужен хотя бы еще один критерий, показывающий насколько (не)обоснованным является то или иное значение. На эту роль отлично подходит ROE. В нормальной ситуации эти два параметра позитивно коррелируют: действительно, если у банка высокий возврат на капитал, разумно туда вкладываться, повышая цену, а значит и P/BV.

***

Вернемся в российские реалии. Традиционно, лидирующую роль в банковском секторе занимает Сбер. Мега-надежность в сознании населения позволяет стабильно показывать крутую прибыль (ну и, соответственно, иметь высокий ROE). Тем не менее, премия к капиталу исторически составляла всего несколько десятков процентов.( Читать дальше )

Блог им. zzznth |Банк Санкт-Петербург: ликвидность ушла в РЕПО?

- 18 августа 2023, 16:09

- |

Банк Санкт-Петербург выкатил на удивление подробный отчет МСФО. Отмечу, что формально это не аудированный отчет, производилась лишь его обзорная проверка. Времена сами понимаем какие… Впрочем, намного лучше, чем ничего.

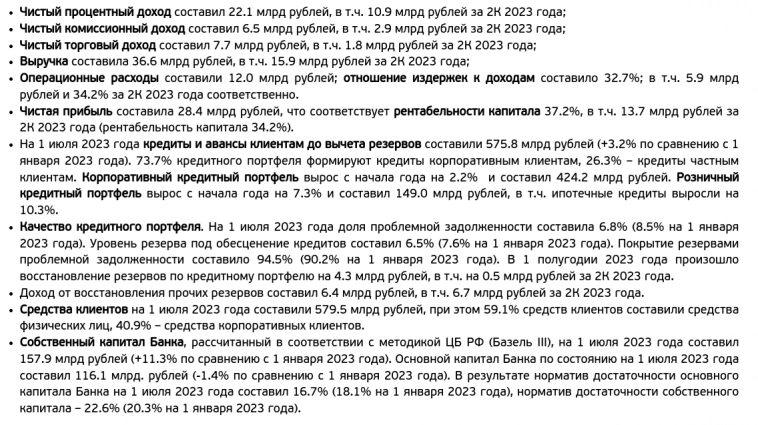

Итак, пресс-релиз таков:

Итак, за полгода банк заработал 63.1р прибыли на акцию. Рекомендованный дивиденд 19.08р. Уже выше стандартного (исторического) пэйаута в 20%. Тут вот Тимофей пояснил, почему эта выплата может считаться 50% от скорректированной ЧП. Напомню, что в конце февраля этого года банк попал под санкции. Так что по сути, 2кв23 — это первый полный квартал в «новой реальности». В этой связи, очень интересно смотреть именно на квартальный результат (а не полугодовой). Впрочем, динамику показателей обсудим позже, а пока хотелось бы обратить внимание вот на что.

Немного исторического контекста. БСПб был по сути бенефициаром СВО: из-за того, что многие крупные банки попали под санкции, он показал громадную прибыль в 22-м году. Это, очевидным образом привело к тому, что нормативы достаточности капитала стали соблюдаться с огромнейшим запасом; ликвидность надо куда-то пристраивать. Один из вариантов — сделки РЕПО. К слову, недавно у @AVBacherov видел хорошее разъяснение про РЕПО.

( Читать дальше )

Блог им. zzznth |БСПб: divindend frenzy?

- 16 августа 2023, 19:33

- |

Не понимаю.

Нет, я не жалуюсь: все-таки бумага занимает весьма приличную долю в портфеле, но реакция вообще ни на что не похожа: для инсайдеров не тот тайминг, для дивидендного безумия — вроде не те объемы.

Отмечу, что раньше нередко бывала ситуация, когда какой-то позитив узнают инсайдеры и начинают тарить бумагу за несколько дней до выхода. Вот например даже пост об этом. Сегодня же наоборот. Вначале новость, а затем большие объемы. Причем день ну в топ-10 по объемам то попал (притом что новость то поздняя). Возможно, просто сложилась конфигурация для идеального шторма: и инсайды и дивиденды. Все-таки, включение в индекс весьма реально — так что интерес участвовать и у крупных игроков есть.

( Читать дальше )

Блог им. zzznth |Включение в индекс. Масштаб вопроса

- 06 августа 2023, 17:34

- |

Первый банальный вопрос: а каков же объем пассивных фондов? Проще всего найти сведения по ETF-ам (которые сейчас у нас называются Биржевыми Паевыми Фондами). По данным Мосбиржи сейчас у 4 БПИФов нужный бенчмарк — индекс полной доходности. СЧА SMBX от УК Первая 25 млрд. У фондов под управлением Тинька и ВИМ Инвестиций — по 7 млрд и еще 1 млрд у Фонда Ингосстраха. Итого 40 млрд. Не густо.

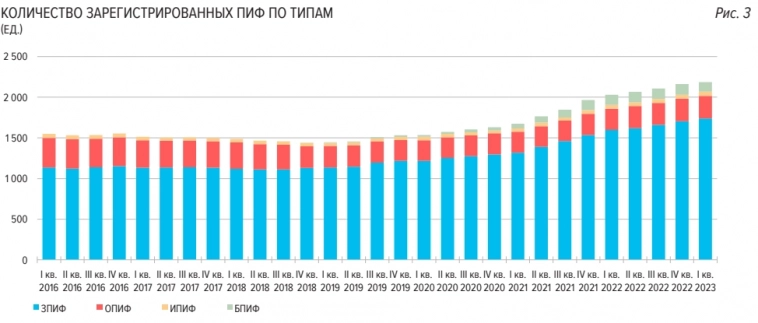

Однако, БПИФы — это лишь малая доля от фондов. Вот данные ЦБ по динамике количества фондов.

Разумеется, мне могут возразить: количество вовсе не обязано коррелировать со СЧА. Конечно верно. Но если посмотрим например на динамику выдачи/погашения паев, то можно убедиться, что ЗПИФы доминируют не только количественно, но и по СЧА. Таким образом, объем средств в пассивных биржевых фондах мало о чем говорит. Придется производить оценку с иной стороны.

( Читать дальше )

Блог им. zzznth |БСПб: возможны ли дивы

- 04 августа 2023, 12:52

- |

В повестке ВОСА (конец сентября) как раз есть пункт

2. Утвердить повестку дня Собрания:

1. О выплате (объявлении) дивидендов по результатам полугодия 2023 года (утверждение размера и формы выплаты дивидендов за полугодие 2023 года), а также дате, на которую определяются лица, имеющие право на получение дивидендов.

Формально, ясности по дивам никакой. Могут сделать банальную выплату 11 копеек на преф (по уставу) и всё. Тем не менее, обратим внимание на следующее: отсечка на участие в ВОСА — 25 августа. До этой же даты собираются предложения о кандидатах в СД. Тогда же ждем отчет МСФО — формально он является базой для дивидендов.

Что же получается? Решение о ребалансировке индексов принимается 1-го сентября (это пятница). Неделей ранее, БСПб как раз сможет опубликовать отчет, и рекомендовать размер дивидендов. Зная БСПб, это может случится в 19:10 25/08. Сиречь будет как раз неделька для рынка, чтобы «переварить» эту новость. Да и объемы, скорее всего, будут повышенные.

( Читать дальше )

Блог им. zzznth |Банк Санкт-Петербург: держать нельзя продавать

- 03 августа 2023, 18:35

- |

Сейчас же пригляделся поподробнее, и кажется понял, что изменилось. Напомню, что через месяц, 1 сентября, изменится база расчета индекса Мосбиржи (в силу изменения вступят 15 сентября). Отмечу, что сейчас правила включения/исключения довольно расплывчаты, тем не менее, возьмем текущее состояние например индекса финсектора (куда входит БСПб). К слову, ситуация в индексе широкого рынка аналогичная — можно предположить, что при принятии решения о (не)включении в индекс МБ, будут руководствоваться той же логикой.

При цене в 285р за ао, по учитываемой капитализации, БСПб сравняется даже с Мосбиржей! Но даже текущей цены, достаточно, чтобы потеснить многие компании из IMOEX. С уверенностью можно сказать, что потеснит фикс прайс и русгидро. Возможно — глобалтранс. Под вопросом что будет с Полиметаллом и Сегежой.

( Читать дальше )

Блог им. zzznth |Банк России взял отчетность в свои руки

- 26 июля 2023, 17:06

- |

Я остановлюсь исключительно на Банке Санкт-Петербург. Все-таки топ-фишка сейчас.К сожалению, на сайте самого банка пока никакой информации нет, будем ждать отчетность по МСФО. А пока можно сравнить полугодовые данные с РСБУшным 1-м кварталом.

Итого, за первое полугодие БСПб нагенерил немыслимые 28.2 ярда прибыли. Моя гипотеза, что его подбирают под отчет оказалась верной. Да, первое полугодие было особенным (1-й квартал был отчасти досанкционным), а во втором сказалась девальвация. Просто так экстраполировать на второе полугодие некорректно, но даже после всех этих разгонов капа банка 100 ярдов, P/(E1h23)=3.5! А ведь основной бизнес банка стабильно показывает прибыль; так что в годовом измерении по текущим ценам можно ожидать мульт P/E в районе 2-3. Какой-то безумно низкий показатель!

Посмотрим более детально. За 1кв было 14.8 ярда прибыли, выходит за 2кв 13.4 ярда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс